国资救市:救急不救“穷”

国资救市,对于A股的上市企业来说,滥竽充数的时代即将不复存在。

在民营上市公司大股东股票质押接连爆仓、债务违约问题频频发生的大背景下,深圳市政府近日安排了数百亿专项资金,以债券、股权的方式,向A股上市公司提供流动性化解平仓风险,救助范围包括注册地在深圳、具有一定发展前景,或高新技术、战略新兴产业、优势传统产业等实体领域的A股上市公司,此举被称为地方政府救市“第一枪”。

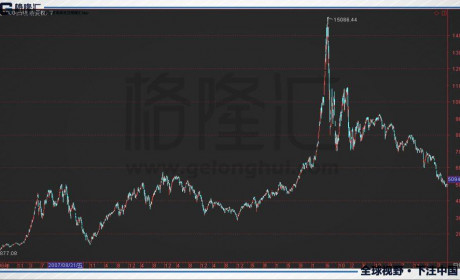

真金白银救市,效果立竿见影,在A股大盘持续创新低之际,深圳有20家上市公司股票在10月15日全部涨停。

其它地区国资接盘民营企业股权的步伐也在不断加快,据《第一财经》报道,迄今为止,包括深圳在内,山东、福建、四川、河南等十余个省市的国资均已下场接手民营上市公司股权,提供流动性支持。有市场观点认为,这一“救市风潮”或将蔓延至全国各地区。

路过人声鼎沸的证券交易所,上市公司的股票代码一览无余,钟声响起,披红挂绿,怀揣着一夜暴富梦的投资者穿梭其中。在这些股票指数的背后,站着一群看上去已经实现了梦想的人,他们过五关、斩六将,摇身一变,从初创公司的创始人成长为上市企业的大股东。但是,这些大股东,并没有比投资者幸运多少,投资者赌的是市场涨跌,大股东赌的则是“身家性命”。

国资现在出手“救市”,说明这些大股东已经遇到了生死攸关的考验。

截至今年上半年,A股3528只个股中,3502只股票存在质押情况。其实,股权质押是资本市场常见的一种融资方式,上市公司股东将股票作为贷款担保的质押品进行融资,获取现金流,维持企业运转,当股价处于上涨或平稳状态时,股权质押不会对企业带来什么影响,但股价不断下跌时,质押品价值也就不断缩水,一旦到达危机线,大股东如果不愿意或没能力补仓,那么就会发生强行平仓,促使股价进一步下跌,影响公司经营,降低公司信誉,亦或股权易主。为梦想窒息的贾跃亭先生,就曾质押了97%的股权,坑了一批券商,“玩”了一众散户,也将自己送上了“老赖”榜。

目前,A股市场股票质押总数约6300亿股,占A股市场总股本的9.93%,质押总市值近5万亿元,有2300多家上市公司的股票未解押,不仅如此,在正常交易的上市公司中,已有780家跌破预警线。虽说不是每一个股东都会像贾跃亭那样说走就走,但“无股不押、越押越大”的趋势已经威胁到了整个市场的稳定。

一边是靠质押“续命”,另一边是负债“黑天鹅”齐飞。今年1月,浙江绍兴金盾股份的董事长纵身一跃,留下一家破产的上市公司和98.99亿元的债务;今年5月,中国500强企业之一的盾安集团因一笔融资规模只有12亿元的债券发行失败,不得不寻求浙江省金融办帮助,将掩盖已久的流动性危机闹得人尽皆知,彼时,盾安集团负债已高达450亿。

这些都只是上市公司债务危机中的九牛一毛,据公开数据显示,今年第一季度,630家上市公司资产负债率超过60%,18家上市公司负债率超过100%。上市公司在经营与生存中挣扎,金融风险也在质押和债务中累积,个股平仓、闪崩的恶性循环不是谁都能承担得起的,A股市场目前的处境比想象中更严峻。

现在国资出手对于上市企业来说无异于“雪中送炭”。第一,为市场提供了大量流动性,缓解上市公司资金压力,提振市场信心;第二,直接选定企业入资,也能避免供需错配的情况发生,精准有效地助力实体经济发展;第三,此次国资接盘濒临爆仓的股份,将不设置平仓线,这就给了上市公司喘息的机会。

对于国资本身来说,这也是一笔非常划算的“买卖”,在当下的市场环境里,全球股市动荡不安,A股表现较为疲软,许多优质上市公司股份的价格相较于过去更便宜,现在入手,只赚不亏。2008年金融危机时,美国政府提出了7000亿美元的“问题资产救助计划(TARP)”,以抄底价入股被救助公司,在市场好转后高价售出这些股份,收回了6727亿美元。

今天各地区的救市方式与TARP有相似之处,虽说目前在市场上有所争议,但不可否认,国资出手的确可以救上市公司于水火,深圳等多个地方政府累计救助基金将达数千亿,对于实体经济和中小企业来说,这是一笔实打实的“救命钱”。

当然,救市不是“做慈善”,以深圳为例,除了限定救助范围外,还对股权、债券方式作出规定。股权方式方面,与上市公司股东签订对赌协议,如果公司业绩不能达到要求,可向交易对象申请股权或现金赔偿;而债权方式主要是为公司解决股权质押风险,除了固定的利息收入外,如后续公司股价上涨,国资平台将再分走增值部分的三成收益。

这颇有救急不救“穷”的意思,就宏观市场环境来看,其实股权质押、债务危机带来的风险都是表面的,资金入市也不过是暂时性地缓解市场流动性压力,预防系统性金融风险发生,“找到上市公司发生流动性压力的根源”才是关键所在。

貌貌认为,目前A股市场身陷泥潭的公司中,分为“急”和“穷”这两种,“急”指的是那些因为受到宏观环境影响、融资渠道收窄、运营成本较高、资金回转周期较长而不得不抵押股份的企业,“穷”指的是那些因为盲目扩张、不善经营、导致公司亏本,把自己逼进穷途末路的企业,也就是市场里“滥竽充数”的存在。

因此,资本不受控制地进入市场未必是好事,很可能导致身处债务危机中的上市企业在引入国资后,不但债务问题未解决,反而会愈演愈烈。所以,从本质上来看,将企业的经营状况纳入救助标准,才能真正地达到救助效果,帮助市场度过难关。

企业的运营发展有其自身规律,对于A股的上市企业来说,滥竽充数的时代或将不复存在。国资救市,或许会是一轮新的洗牌。

喵星财经播报

喵星财经播报