上次宽松后大跌的,是2008年的美国

这周A股在降准后大跌,令市场震惊。市场上的解读包括信心论和流动性危机论等。信心论颇受欢迎,然而我们可以看到,中国资产市场处于有“信心”的状态,往往是短时间里的暴涨以及伴随着的一地鸡毛。

比如下图中的中证1000指数,2014年四季度开始,从4000多点冲到2015年5月的15000点,现在又回到4000多点,此时的“卖房买股”论此起彼伏,真的是信心吗?还是只是对即刻暴富的无限憧憬?

对于即刻暴富的无限憧憬恐怕是驱动国人参与资产市场的重要动力之一。我们可以看到,无论楼市还是股市的杠杆在资产价格上升时期快速飙升,然而引导这种“收割”已经被认为不符合大局的利益,毕竟赌场再热闹,免费的巨虾再多,最后受伤的还是小韭。

话说回来,2008年美国宽松后的暴跌是咋回事?

我们都知道9·11之后,美联储降息到1%,2004年经济开始复苏之后,加息十几次到2006年的近5%,这时候美国人房地产和次贷玩得不亦乐乎,加息短期影响没有显现出来(正如大街上大妈大爷说的:“加息那么一两个百分点,对于炒房的根本没有用”),直到次贷违约率上升导致流向房产的信贷在边际上减少,导致美国房价开始下跌,引发负反馈循环。当然,当时市场共识还没有这么悲观,2007年夏天,贝尔斯登旗下两个投资次贷的对冲基金停止赎回的时候(“投资次贷就要准备好损失所有本金!”),美联储降息还带来了股市上涨近20%的结果。

然而步入2008年,随着市场“信心”不断低落,两次大幅降息都伴随着股市大幅下降,如果我们看当时的资料,市场并没有把宽松视为利好,反而认为这正是说明了金融体系和宏观经济面临严重问题,因此反而作为一个利空去理解,美联储的降息有种欲盖弥彰的反面效果。

但是当美国股市在雷曼兄弟破产之后的大幅降息中崩盘,这时候“不是(金融危机)的结束,甚至不是(金融危机)结局的开始,而是(金融危机)开场的结束(丘吉尔评英军北非大捷德军)”。这时候的信心低谷就没有把美联储的印钞机当印钞机了,随着09年开始持续的货币宽松,使得美国经济恢复平稳运行,也拯救了美国的资产价格。

那么如果参考灯塔国08年“比资产价格先崩溃的是利率的定力”的话,未来可能会怎么样?

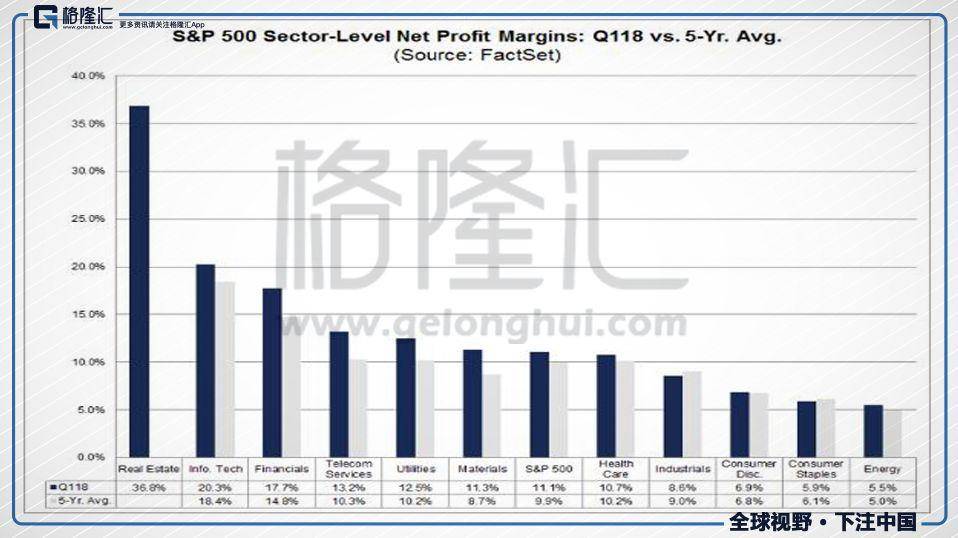

1.如果抑制房价过快上涨的趋势是在影响房价的三阶导数,那么上涨的趋势是开发商利润的二阶导数(利润的增速),上涨是利润的一阶导数(有利润),抑制上涨直接就把开发商利润空间打趴在地。这也就是为什么即使某些专家认为降准是为了稳房价,碧桂园等的股价在周一依然大跌。那么整个链条上的相关产业上都会受到波及,有些“白马股”是不是真的白马股还需要考验。从某种程度上,过去整个金融体系杠杆的可持续性也是基于房价处于上涨这一状态。灯塔帝国也逃脱不了地产的强大正面效应,次贷危机十年之后的如今,房地产是美国利润率最高的行业。

某种程度上,川普只是继承了奥观海8年宽松和去库存的“大好局面”,重启“财富憧憬-加杠杆-收割”的老模式。正如笔者在《美国加息五年雷声大雨点小落幕?这次可能真的不一样了!》中所述,美国过去10年里消化了2007年的房屋过剩,家庭户数/房屋数量比例回到了2001年,而由于金融危机后美国少形成了约500万个家庭,其实美国家庭户数/房屋数量比例远低于2001年,热点地区房屋供不应求,这才是川普“繁荣”的根基。

2.其次,未来大幅宽松是难以避免的。每当市场信心低落到降息降准依然下跌,那么针对性的措施会是进一步宽松。灯塔国在2008年宽松未果之后,便是2009年的QE(量化宽松),最后投放4万亿美元(别人家的4万亿)。QE的反对派总是抱怨,支持QE的专家老说宽松力度不够,增加宽松力度到一定程度才会有质变。如果一波QE不够,那就再来一波QE。然而从结果上来QE是成功的,引导了市场利率大幅下行,创造了平稳的去杠杆去库存的环境。

3.再次,中国人前置的忧患意识,使得很多问题被有效地提前应对。如果我们过去一年多还像16年那样沉浸在“负债人民币化”的操作,那恐怕真的成了自我实现的预言了。但是国家提前抑制资金出海,现在外储也总体平稳。P2P该爆的也提前已经爆好了,现在金融风险传导的途径少了许多。

4.最后,货币宽松对于汇率的担忧无需过度。首先,贸易的结构可以调整。灯塔国关心的不是中国的汇率,而是与中国的贸易平衡状态,有恒产者有恒心咯。我们可以多进口点米老鼠,少进口点中东原油,多进口点美国大豆,少进口点阿根廷大豆等。其次,中国建成的核心城市面积其实并不大,发达的基建网络意味着有更多的地区可以承担出口创汇的任务。通过调换进出口国别和商品的结构,以及调整鼓励出口的激励可以维持贸易大约平衡,在继续保持资产端出海的资本管制和想尽办法吸引外资流入(目前外资持有的中国股票和债券各达上万亿人民币,而且增速很快)的情况下,可以继续维持“人无贬基”。

我们可以从中得到什么启示?笔者之前把中国的去杠杆分为三个阶段:

(1)货币紧缩去杠杆,“不敢借不能借不想借”;

(2)货币宽松稳杠杆;

(3)发展中解决问题消杠杆。

降准后股市大跌,意味着后续宽松会不断,其实标志着我们全面进入了“货币宽松稳杠杆的阶段”。套用马爷爷的一句话,“货币宽松经常重演,第一次是悲剧,第二次是闹剧,但最后往往是喜剧(最后一句是笔者添加的)”。只要保持货币宽松的“定力”,经济最终总会“稳中向好”。市场越是不把宽松当回事儿,意味着后续宽松弹药会越多,只要影响市场信心的焦虑点被逐渐释放,那“黄昏”结束后的黎明迟早会再次到来。

港股那点事

港股那点事