18个月估值飙升近3倍至300亿美元,即将上市的腾讯音乐这回“稳赢”了?

靴子落地!继视频(如爱奇艺、B站)、直播(如虎牙、映客)、网文(如阅文)……之后,2018年刮起的泛娱乐领域上市风潮终于轮到了音乐行业。

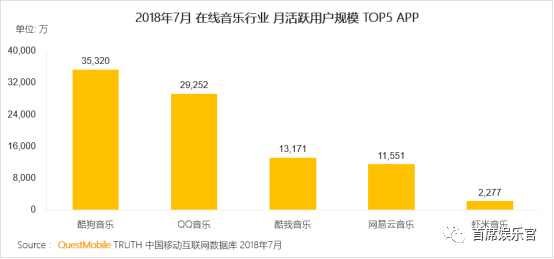

在上市消息传了许久之后,腾讯音乐娱乐集团(文中简称“腾讯音乐”)终于在10月2日正式递交了赴美上市招股书,代码为“TME”。据招股书介绍,腾讯音乐主承销商为美林银行、德意志银行、高盛集团、摩根大通、摩根士丹利。

此外,招股书还显示,此次公开申请书中计划最高融资10亿美元,但该留位费(placeholder)用途仅限于决定企业的注册费,最终的最高融资金额未披露。但9月初腾讯音乐在美国公开申报时,就传其上市估值约300亿美元(约合2060亿元人民币)。

而这一估值,不仅远高于今年先一步上市的爱奇艺、B站、虎牙、映客、阅文目前的市值,甚至高于最大竞争对手之一网易云音乐母体——网易现今的市值(约278亿美元)。若如无意外,腾讯音乐将成为国内当之无愧的“在线音乐行业第一股”。

18个月估值飙升近200亿美元

腾讯音乐“美梦成真”赴美上市在即

不仅是市值,从各项数据来看,目前腾讯音乐都是行业的佼佼者。而从长久发展来看,现在也是腾讯音乐上市的好时机。

早在2016年,中国音乐集团与QQ音乐宣布合并后,这一“全新组合”似乎就被推上了IPO之路。随后经历了半年时间,包含了酷狗、酷我、QQ音乐等的腾讯音乐娱乐集团于2017年1月正式完成整合,关于其IPO的声音也此起彼伏。

尤其是2017年4月时,有香港媒体爆料称,“腾讯音乐启动上市计划,公司为其寻找投行,估值达100亿美元”;到9月份时,彭博社又引知情人士称,“腾讯音乐拟IPO前出售3%股份,寻求融资,估值100亿美元”。虽然腾讯音乐方面一直未做出回应,但在业内人士和投资者看来,其上市就是最近两年的事。

值得一提的是,同样在去年4月份,腾讯音乐最大的竞争对手网易云音乐宣布完成7.5亿元的A轮融资,估值约为80亿元。

直到今年7月份,腾讯音乐上市的传闻终于得到官方证实。彼时,腾讯控股发布公告称,“董事会欣然宣布,本公司已根据第15项应用指引,向香港联合交易所有限公司提交有关其在线音乐娱乐业务通过经注册的公司发售在美国的认可证券交易所独立上市的方式拟进行分拆的建议。而联交所已确认本公司可以进行建议分拆。”腾讯音乐赴美上市就此提上日程。

两个月后的9月7日,腾讯音乐如约在美国公开申报,募集20亿美元,上市估值290-310亿美元。预计于10月18日正式上市。与最早传出上市时的100亿美元估值相比,腾讯音乐经过一年半,估值飙升了近200亿美元(约合1374亿元人民币)。

除了估值甩竞争者一大截外,腾讯音乐在市场份额、用户数据和版权方面也具有很大的市场优势。招股书显示,截至2018年6月30日,腾讯音乐娱乐集团与海内外超过200家唱片公司达成合作,曲库数量超过2000万首。目前环球、华纳、索尼、YG娱乐、杰威尔等国内外知名公司的版权,都被腾讯音乐收入囊中。

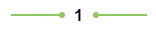

在此情况下,腾讯音乐的市场份额和用户数据自然表现亮眼。据招股书介绍,截至2018年第二季度,腾讯音乐拥有超过8亿月活跃用户,旗下的QQ音乐、酷狗音乐、酷我音乐和全民K歌则包揽了中国移动音乐应用的前四名,市场占有率超过70%。

与此同时,据QuestMobile数据显示,今年7月,酷狗音乐、QQ音乐、酷我音乐MAU分别为3.5亿、2.9亿、1.3亿,网易云音乐为1.2亿。

上半年营收超86亿元人民币

在线音乐平台都在靠什么挣钱?

为此,腾讯音乐也率先打破了在线音乐亏损的“僵局”。招股书显示,2018年上半年,腾讯音乐的营收达86.19亿元,而2017年同期为44.85亿元,同比增长92%;调整后利润为21.12亿元,而2017年上半年调整后利润为7.32亿元,同比上升近两倍(189%)。

众所周知,自从传统唱片走向没落之后,音乐行业的发展也随之陷入泥潭中。之后数字音乐行业的崛起,虽然为音乐行业带来一丝曙光,但在版权费的一路上涨下,关于盈利的问题,却没能得到快速解决。那么,以腾讯音乐为代表的在线音乐平台是在靠什么赚钱呢?

其实这主要还是要归结于腾讯多元化的业务结构。毕竟在合并了中国音乐集团之后,腾讯音乐不仅扩大了数字音乐板块的市场份额,围绕“音乐”打造了多种娱乐形态,比如在线K歌、直播、演出等。招股书显示,腾讯音乐娱乐集团的主要收入来源为付费订阅、数字专辑、虚拟礼物以及增值会员。

具体来说就是在线音乐服务和社交娱乐服务。招股书显示,2018年上半年,在线音乐服务与以音乐为核心的社交娱乐服务和其他服务分别占到腾讯音乐总收入的29.6%和70.4%,其中:

腾讯音乐在线音乐服务的付费用户从2017年第二季度的1660万增长到2018年第二季度的2330万。与此同时,在2018年第二季度,其在线音乐用户付费率为3.6%。虽然与国内在线游戏和视频服务以及全球其他在线音乐服务相比,处于一个较低的水平,但为付费订阅和数字专辑业务带来了可观的收入;

另外,腾讯音乐社会娱乐付费用户基数也从2017年第二季度的约710万增长到2018年第二季度的950万,且2018年第二季度的付费率为4.2%,拉动了虚拟礼物和增值会员两项业务营收的增长。

值得一提的是,目前国内在线音乐市场的格局基本已定,迎来腾讯音乐、网易云音乐、阿里系虾米音乐三分天下的局面。其中网易云音乐、虾米音乐不管是市场份额还是版权数量都无法与腾讯音乐抗衡,因此走的是完全不同的发展之路。

其中网易云音乐自诞生之初,就将自身定位于“主打发现、分享和推荐的音乐平台”,收入模式也围绕此展开,包括会员、数字专辑销售、流量包收入、周边销售以及广告等;虾米音乐则更专注产品本身,主要的收入来源就是付费VIP。

那么,先盈利、先上市,用户多、版权多、业务多的腾讯音乐,能否就此放心的品尝胜利的果实了?

狂烧钱的腾讯音乐

爱刷屏的网易云音乐…谁能笑到最后?

可以看到,虽然腾讯音乐将付费用户放进了主要的营收业务之一,但是这个数据着实算不上好看。

今年4月份,腾讯音乐经常拿来比较的Spotify在美直接上市,截至今日(10月5日)的总市值为303.07亿美元,几乎与腾讯音乐目前的估值持平。财报显示,截止7月底,Spotify的付费用户为8300万,平台整体MAU(包含免费和付费用户)为1.8亿,付费转化率达46%。对比之下,腾讯音乐3.6%的在线音乐用户付费率实在低的可怜。

不过在另一方面来看,Spotify和腾讯音乐也算得上是一对“难兄难弟”了。两者之所以能在各自的市场占有绝对的优势,跟烧钱买版权不无关系。据招股书显示,截至2018年6月30日,腾讯音乐已经与索尼、环球、华纳、杰威尔、YG娱乐等在内的200多家唱片公司大亨合作,曲库数量超过2000万首,成为在线音乐行业中的“版权富人”。

虽然自2017年9月国家版权有关部门发出“推动网络音乐产业繁荣发展”倡导以来,在线音乐平台之间的版权互授成为“共识”,腾讯音乐、网易云音乐、虾米音乐之间已经相互达成版权合作,但在线音乐平台之间的版权之争并没有落幕。

一来,在腾讯音乐能拿出环球、华纳、索尼、YG娱乐、杰威尔音乐,虾米音乐也可以用滚石、华研、相信、寰亚等音乐版权互授,但以独立音乐人、社交属性见长的网易云音乐在版权方面就有些捉襟见肘了;

二来,大家都要给自己留条后路,虽然在国家版权局的协调下,相互转授权的音乐作品达到各自独家版权数量的99%以上,但剩下的1%却也大概可以基本保留住最具人气的头部歌曲。特别是对以量见长的腾讯音乐而言,这足以保护好其辛苦筑起的版权围城,但也是其“软肋”。

长久下去,腾讯音乐只会烧钱买版权,版权拉用户,版权到期,再用钱买版权……的恶性循环中。虽然烧钱买来的版权可以通过代理分销消除一部分成本,但腾讯音乐的地位尚不稳固,等到哪天网易云音乐、虾米音乐付出更高的版权费时,腾讯音乐很难应对。

不过,除去三巨头中相对“佛系”的虾米音乐,网易云音乐想要坐享其成也不大容易。一是母体网易毕竟不如腾讯、阿里那么“财大气粗”;二来,据QuestMobile9月份发布的报告显示,目前网易云音乐的卸载率和留存率都很高,在流失用户的同时也沉淀了一批铁杆用户,这导致网易云音乐的用户特质越来越明显,用户“天花板”明显;三来,现在的网易云音乐愈加“不务正业”,相较于音乐内容,其营销手段、主题酒店、主题餐厅甚至于出得书更有名气……

而在这些争斗下,相较于“腾讯音乐IPO,下一个是谁?”,用户是不是更关心“什么时候只下载一个APP听音乐就够了?”

首席娱乐官

首席娱乐官